Trở lại với chủ đề Time series, phân tích chuỗi thời gian, ở 2 bài viết trước chúng ta đã tìm hiểu về khái niệm Time series, ứng dụng trong lĩnh vực kinh tế, các thành phần (components) của dữ liệu Time series, mô hình tổng quan Time series bao gồm Additive (mô hình cộng) và Multiplicative (mô hình nhân), các chỉ số mô tả đối tượng nghiên cứu, và đặc biệt là phương pháp Moving Average (trung bình trượt) để phân tích xu hướng biến động.

Trong bài viết phần 3, BigDataUni và các bạn sẽ tiếp tục đi vào nội dung quan trọng chính là sử dụng Moving Average phân tích tách biệt những thành phần trong mô hình Time series hay còn gọi là Time Series Decomposition, dự báo dãy số thời gian Trend model (hàm xu thế, dạng simple linear tinh chỉnh theo yếu tố thời vụ và multilinear với biến dummy cho dữ liệu có thành phần thời vụ và xu hướng), và các phương pháp đo lường kết quả dự báo.

Các bạn cần nắm các kiến thức cơ bản trước về Time series thì mới có thể “thẩm thấu” nội dung trong bài viết lần này. Những bạn nào muốn tham khảo các bài viết trước của BigDataUni có thể truy cập qua link dưới đây hoặc truy cập vào mục Blog:

Mô hình nhân của Time series từ 4 thành phần hay đặc tính Trend (xu hướng), Seasonal (thời vụ), Cyclical (chu kỳ), Irregular (ngẫu nhiên):

Y = T.S.C.I

Về 2 mô hình trong Time series, và lý do mô hình nhân phổ biến hơn trong thực tế các bạn xem lại bài viết trước, BigDataUni sẽ không nhắc lại ở đây.

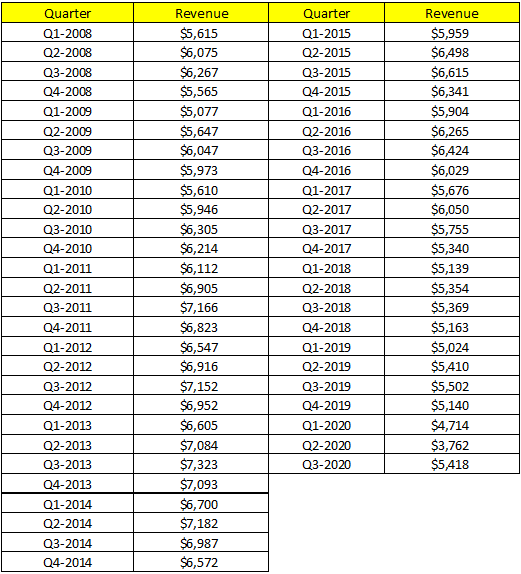

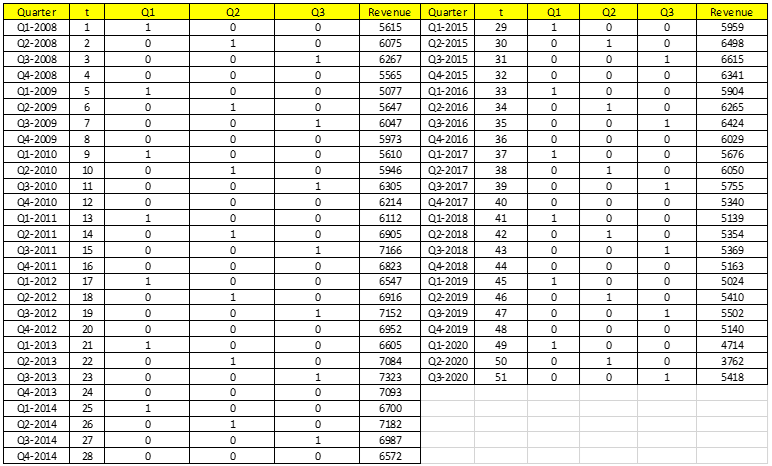

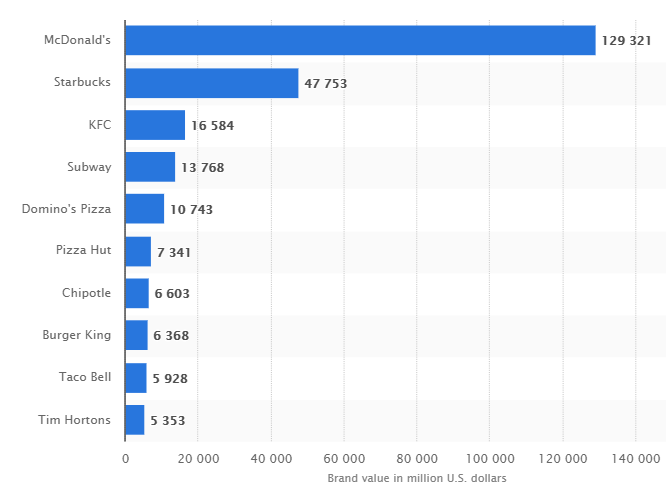

Tiếp tục với ví dụ về chuỗi Fast-food có giá trị thương hiệu số một thế giới Mc.Donald’s chúng ta cùng phân tích dữ liệu doanh thu theo quý của McDonald’s từ năm Quý 1, 2018 đến Quý 3- 2020. Dữ liệu lấy từ trang MacroTrends.

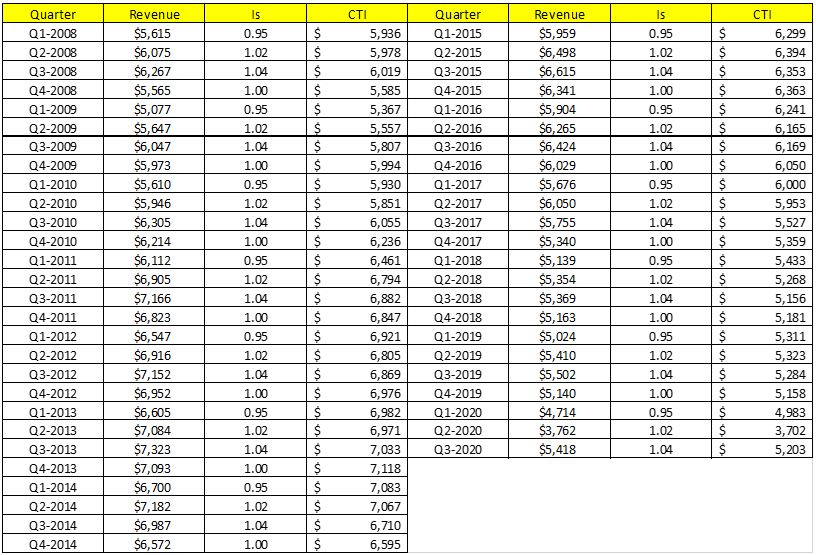

Bảng dữ liệu như sau:

Doanh thu theo dõi tích lũy từ đầu đến cuối 1 quý, dữ liệu thu thập vào ngày cuối cùng của quý nên không phải dữ liệu dạng thời điểm. Doanh thu có đơn vị là triệu USD,

Chúng ta thể hiện dữ liệu Time series trên lên biểu đồ:

Chúng tôi chỉnh giá trị nhỏ nhất lên 3000 tức 3 tỷ USD và thu hẹp độ dài biểu đồ nên có các mốc thời gian không thể hiện cho biểu đồ.

Nói một chút về Time series decomposition, thì mục đích tách biệt các phần để phân tích hay nói cách khác thể hiện dữ liệu Time series theo từng thành phần là giúp chúng ta hiểu rõ hơn về đối tượng nghiên cứu biến động ra sao theo thời gian bên cạnh xác định xu hướng tăng hoặc giảm vô cùng đơn giản và hỗ trợ đưa ra dự báo.

Tuy nhiên quan trọng nhất vẫn là tạo điều kiện để chúng ta đánh giá đối tượng nghiên cứu, so sánh theo thời gian bằng cách loại bỏ các yếu tố tác động đặc biệt là yếu tố thời vụ. Đây là phương pháp được các tổ chức Nhà nước, Chính phủ sử dụng nhiều trong thống kê mức sống, mức chi tiêu, tiêu dùng của người dân,..

Một ví dụ điển hình về phân tích mức tiêu thụ điện, giả sử tháng 8, mức tiêu thụ điện thành phố Hồ Chí Minh tăng 10% so với tháng 7 và nguyên nhân tăng là do nhu cầu sử dụng máy điều hòa hay máy lạnh tăng cao. Đây có thể coi là yếu tố mùa vụ tác động. Như vậy khi lấy số liệu này ra để nói mức tiêu thụ điện đang tăng lên thì liệu có chính xác? Nếu nó chỉ là tin tức thông thường thì sẽ không có gì để nói, nhưng nếu nó là thông báo quan trọng, là cơ sở để Công ty điện lực nhà nước tính toán nguồn cung, điều chỉnh giá điện sắp tới sao cho phù hợp thì phải cực kỳ cẩn trọng khi xem xét.

Giả sử khi tách ra được hay loại bỏ yếu tố mùa vụ, các chuyên gia có thể thấy mức tiêu thụ điện thực chất không tăng mạnh, mà có dấu hiệu chững lại trong tháng tới thì khi điều chỉnh giá điện tăng sẽ không hợp lý.

Trong kinh doanh, ứng dụng của Time series decomposition mà đặc biệt là loại bỏ hay điều chỉnh yếu tố thời vụ Time Seasonal được áp dụng cho dữ liệu doanh số ngành bán lẻ, bất động sản, F&B,… khi những ngành này chịu tác động mùa vụ rất cao.

Xác định chỉ số thời vụ

Quay trở lại với ví dụ của McDonald’s. Nhìn lên biểu đồ kết hợp với bảng số liệu các bạn có thể thấy sự lên xuống có quy luật, cụ thể là quý 1 đến quý 2 và từ quý 2 đến quý 3 sẽ tăng nhưng đến quý 4 là giảm cho đến quý 1 năm sau.

Chúng ta sẽ sử dụng Moving Average để tìm chỉ số Thời vụ và sau đó xác định xu hướng biến động sau khi loại bỏ yếu tố thời vụ.

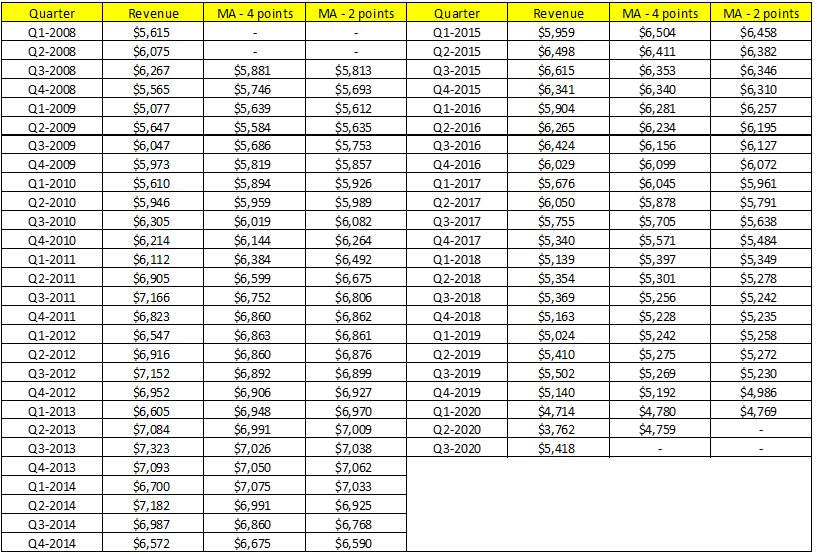

Dữ liệu ở trên là dữ liệu time series theo quý nên chúng ta đầu tiên tính trung bình trượt 4 mức độ để loại bỏ 2 yếu tố S và I để giữ lại T và C – xu hướng và chu kỳ.

Lưu ý quan trọng: trong mô hình nhân, 2 thành phần S và I được định lượng với giá trị tương đối thông qua các chỉ số để đánh giá, với trung bình 1.00 làm tiêu chuẩn. Nếu chỉ số > 1.00, các yếu tố thời vụ và ngẫu nhiên có thể biến động trên đường xu hướng và ngược lại.

Khác với các mức độ lẻ ví dụ là 3 chúng ta tìm được điểm chính giữa để thay thế giá trị trung bình và thể hiện nó trên bảng số liệu và biểu đồ ví dụ:

Y2tb = (Y1 + Y2 +Y3)/3 hay Y3tb = (Y2 + Y3 + Y4)/3. Tuy nhiên với 4 thì khó xác định hơn:

Y2.5tb = (Y1 + Y2 + Y3 + Y4)/4 do giữa Y2 và Y3 sẽ là Y2.5. Mà trong thực tế không có thời kỳ 2.5 hay Q2.5 tương tự Y3.5tb = (Y2 + Y3+ Y4 + Y5)/4.

Do đó ở đây các chuyên gia mặc định luôn khi dữ liệu Time series theo quý thì chúng ta cần thực hiện 2 lần trung bình trượt, lần 1 sẽ là 4 mức độ và lần 2 sẽ là 2 mức độ. Ví dụ lúc này (Y2.5 + Y3.5)/2 = Y2. Giá trị trung bình trượt sau lần 2 sẽ nằm ở mốc thời gian là vị trí chính giữa của 2 giá trị được trung bình.

Vì Y = T.S.C.I, mà yếu tố ngẫu nhiên I luôn xuất hiện kết cả có yếu tố thời vụ S đang tồn tại nên chúng ta có: S.I = Y/ T.C = T.S.C.I/ T.C

T.C hay dữ liệu xu hướng và chu kỳ không có tính thời vụ và yếu tố ngẫu nhiên chính là dữ liệu kết quả Moving Average lần 2 (nhắc lại trung bình trượt giúp hạn chế hay loại bỏ các yếu tố biến động không thể kiểm soát)

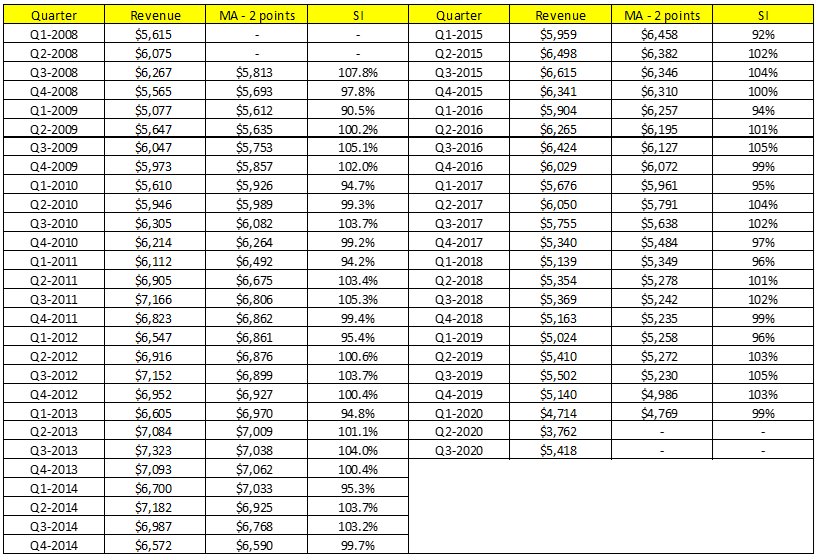

Sau đó lập bảng tóm tắt chỉ số SI theo quý, tính SI hay chỉ số thời vụ trung bình theo quý, và chỉ số thời vụ được điều chỉnh, lưu ý các chỉ số đã được làm tròn lên hàng đơn vị

Lý do cần điều chỉnh chỉ số thời vụ là do, theo mô hình nhân, ở phần lưu ý quan trọng chúng tôi có nói trung bình các chỉ số thời vụ phải bằng 1.00, tức ở đây tổng chỉ số trung bình thời vụ của 4 phải bằng 4.00 tức 400%. Con số ở trên đã được chúng tôi làm tròn, và đây là ví dụ cách tính:

S.I điều chỉnh của Q1 = (S.I trung bình Q1*400)/ tổng S.I trung bình của 4 quý.

Lưu ý thêm: khi chúng ta tính trung bình S.I và có được kết quả thì nghĩa là yếu tố ngẫu nhiên đã được loại bỏ, và hạn chế theo nguyên lý của Moving Average chúng tôi đề cập bài viết trước.

Vậy chúng ta sẽ thay đổi gọi là Is viết tắt Seasonal indicator.

Nhận xét: qua chỉ số thời vụ cho thấy tác động thời vụ lên doanh thu trung bình của McDonald’s ở quý 1 trong năm là tệ nhất, sẽ thấp hơn doanh thu thực tế là 5%. Trong 4 quý, yếu tố mùa vụ khiến quý thứ 3 doanh thu đạt cao nhất, hơn doanh thu thực tế là 4%. Việc xác định nguyên nhân tại sao doanh thu tăng quý 1 đến quý 3, rồi giảm đến quý 1 năm sau có thể dựa vào mùa vụ để nói. Ví dụ thời điểm quý 4, và quý 1 là mùa đông lạnh, lượng người đến ăn tại các cửa hàng McDonald’s có thể giảm sút, và việc lựa chọn gà rán, hamburger hay sandwich, bánh mỳ,… để làm thức ăn trong thời tiết lạnh có lẽ không phù hợp đối với một số người. Các yếu tố thời vụ nhìn đơn giản nhưng tác động của nó là không hề nhỏ. Tác động của yếu tố thời vụ lên doanh thu Mc.Donald’s ở quý 1 là mạnh nhất, nó làm doanh thu chênh lệch với doanh thu thực tế đến 5%.

Cách nhận xét khác: > 100% thì tác động khiến doanh thu dịch chuyển lên trên đường xu hướng ước tính và ngược lại.

Sau khi chúng ta đã xác định được các chỉ số thời vụ, thì việc tiếp theo là xác định xu hướng của dãy số thời gian bằng cách loại bỏ yếu tố thời vụ.

Xác định đường thẳng xu hướng và dự báo bằng hàm xu thế tuyến tính

Khác với cách sử dụng Moving Average để phân tích biến động ở bài viết trước, lần này chúng ta sẽ tìm ra một đường thẳng trên đồ thị thể hiện xu hướng tăng hoặc giảm, sử dụng hàm xu thế tuyến tính hay còn gọi liner trend model

Quay trở lại với mô hình nhân:

Y = C.S.T.I

Chúng ta đã tìm được S. Để loại bỏ S => Y/Is = C.T.I. Như vậy Time series data lúc này còn yếu tố xu hướng, yếu tố chu kỳ và yếu tố ngẫu nhiên bất thường. Do biến động theo chu kỳ thường là chu kỳ nhiều, tương tự như yếu tố mùa vụ, nhưng trong một khoảng thời gian dài hơn. Tuy nhiên, do thời gian kéo dài nên việc thu thập đủ dữ liệu liên quan để ước tính thành phần chu kỳ thường khó khăn. Một khó khăn khác là các chu kỳ thường thay đổi về độ dài. Do rất khó xác định và / hoặc tách biệt các tác động chu kỳ khỏi các tác động xu hướng dài hạn, nên trong thực tế, các tác động này thường được kết hợp và được gọi là thành phần chu kỳ xu hướng kết hợp. Vì vậy chúng ta có thể vẽ được đường xu hướng từ C.T.I.

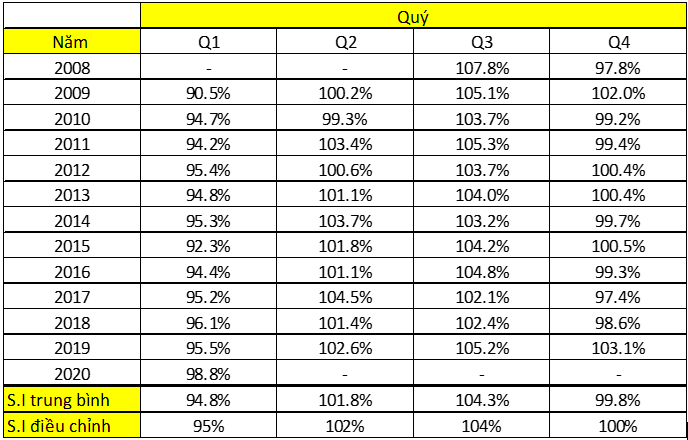

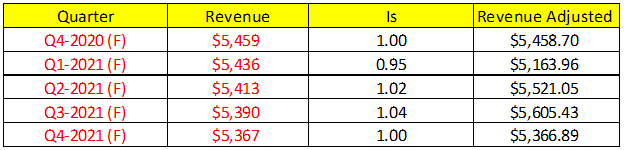

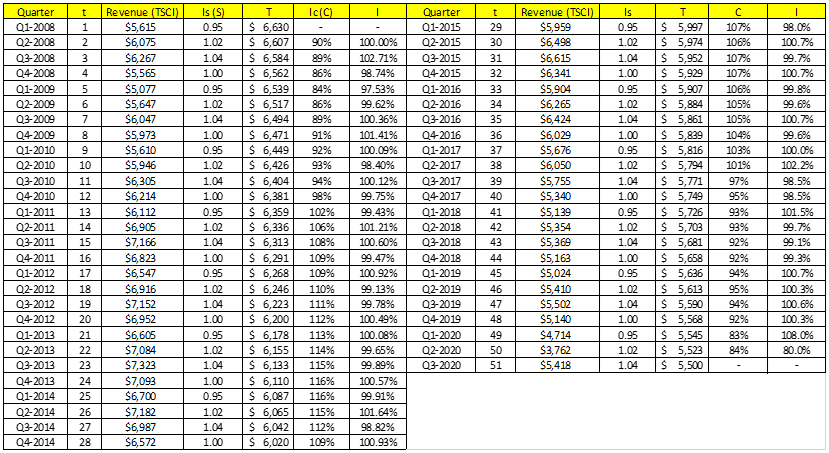

Loại bỏ chỉ số thời vụ, các chỉ số IS đã được làm tròn

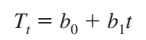

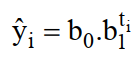

Phương trình tổng quát đường xu hường trên Time series:

Tt: giá trị được ước tính tại thời điểm t

bo là hệ số góc

b1 là độ dốc của đường xu hướng, thể hiện mối quan hệ giữa các giá trị với các mốc thời gian t.

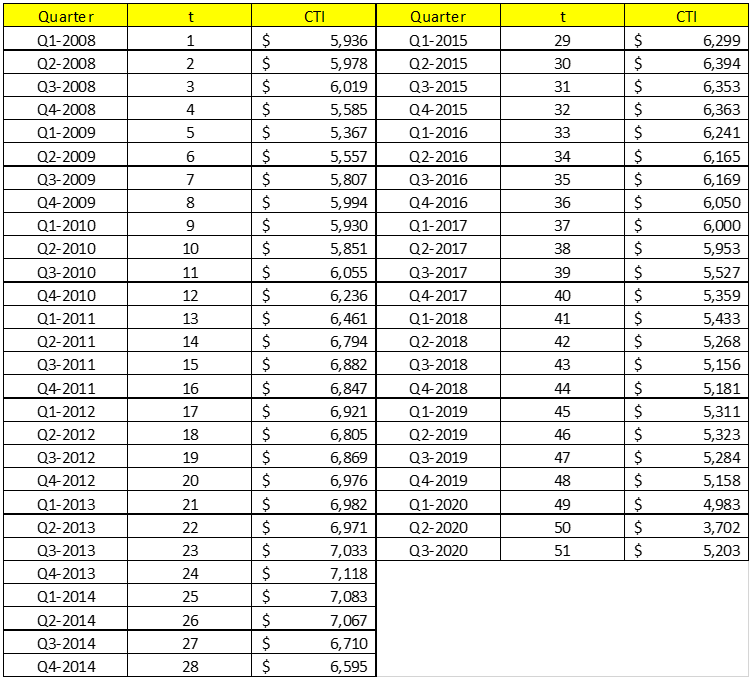

Như vậy chúng ta cần lập lại bảng, chuyển các mốc thời gian thành giá trị t

Đến đây chúng ta sẽ sử dụng Simple linear Regression analysis – hồi quy tuyến tính đơn giản để xác định bo và b1

Sử dụng excel chúng ta có nhanh phương trình:

Tt = 6652.192 – 22.592t

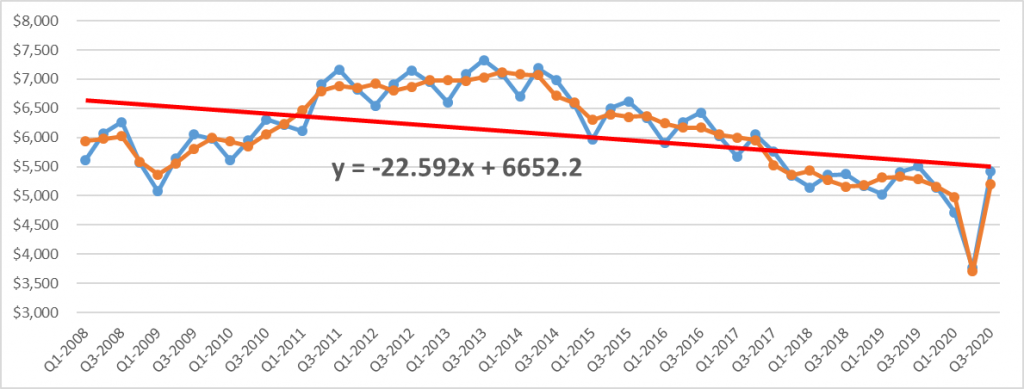

Nhìn vào biểu đồ dưới đây chúng ta có đường xu hướng đi xuống và công thức đường xu hướng tương ứng. Đường màu xanh là doanh thu thực tế, màu cam là doanh thu đã loại bỏ yếu tố thời vụ

Đến đây chúng ta có thể dự báo doanh thu cho năm tiếp theo:

Q4-2020 đến Q4-2021, t chạy từ 52 đến 56

Tuy nhiên chúng ta phải tính thêm yếu tố thời vụ vào trở lại để dự báo chính xác hơn như đã nói, dưới đây là kết quả dự báo được điều chỉnh. Is là chỉ số thời vụ, chúng ta nhân trở lại với Revenue dự báo. Chỉ số thời vụ đã được làm tròn lên cho gọn số liệu, giá trị gốc vẫn giữ.

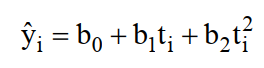

Bên cạnh Trend model dạng thứ nhất là Simple linear model mà chúng ta nói ở trên thì chúng ta còn 2 dạng khác đó là

- Quandratic trend model, hàm số mũ bậc 2

Ở đây chúng tôi thay Tt bằng Yi^ để xây dựng công thức dùng chung trong xác định đường xu hướng, còn ở trên do chúng ta đang nói cụ thể về thành phần xu hướng là T (Trend) trong Time series nên đặt là Tt. Trong một số trường hợp các bạn có thể áp dụng luôn phương pháp này để tìm xu hướng nếu thấy dữ liệu Time series không có dấu hiệu mùa vụ, không cần làm moving average,… theo các bước ở trên

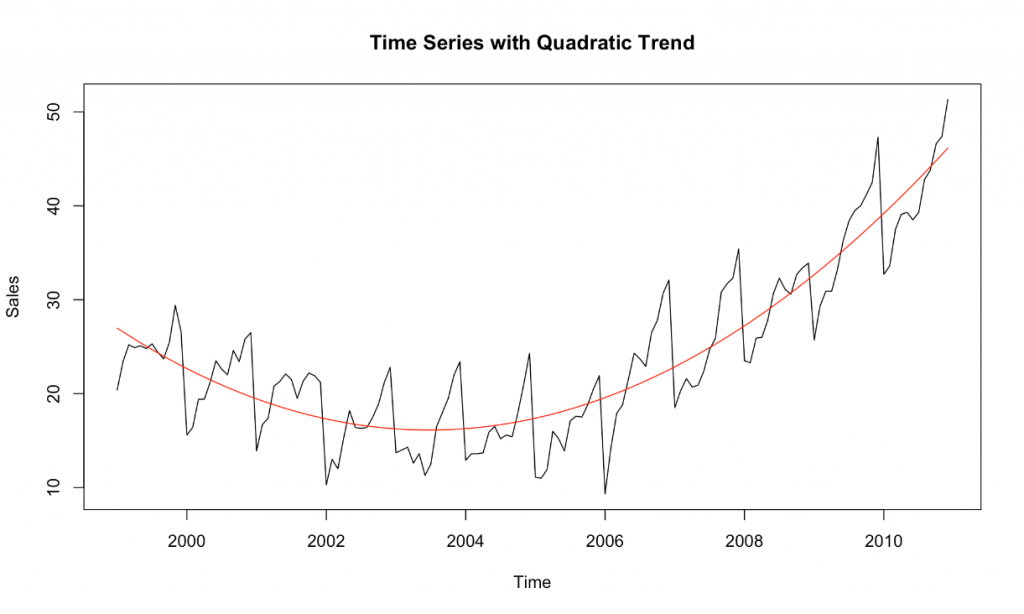

Các hệ số b0, b1, b2 thỏa hệ phương trình sau:

Với n là số quan sát, yi là giá trị tại mốc thời gian ti

Thực chất các phần mềm phân tích ngày nay, hay đơn giản nhất là Excel cũng cho phép phân tích nhanh, nên các bạn cũng không cần quan tâm cách triển khai chi tiết.

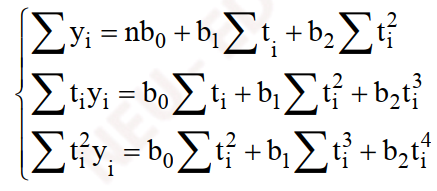

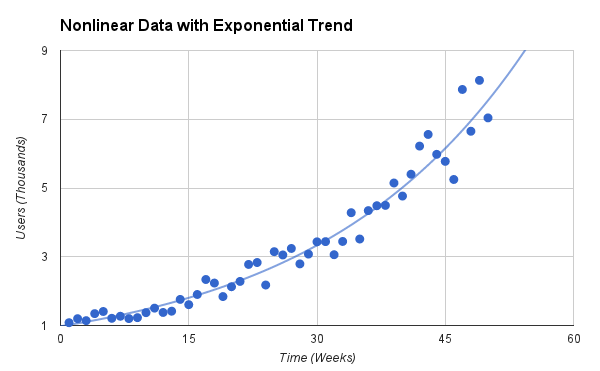

Hình ví dụ:

- Exponential trend model, hàm mũ

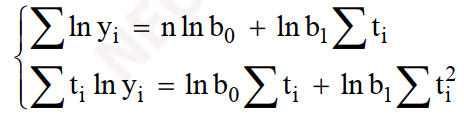

Các hệ số b0, b1 thỏa hệ phương trình sau:

Hình ví dụ:

Cách nhận biết dữ liệu Time series này thuộc dạng nào, thì nhanh nhất các bạn có thể quan sát vị trí của các điểm dữ liệu và đưa ra đánh giá của riêng mình. Tuy nhiên cần các phương pháp toán học khác để xác định.

Do bài viết có giới hạn nên chúng tôi không thể trình bày ví dụ khác chi tiết về 2 dạng Trend model này, các bạn có thể tham khảo ở các tài liệu khác.

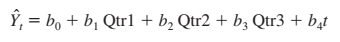

- Sử multiple linear regression với biến dummy

Một phương pháp khác chúng tôi muốn giới thiệu thêm ở đây chính là sử dụng hồi quy đa biến áp dụng cho các biến độc lập là biến định tính để dự báo cho dữ liệu Time series có chứa 2 thành phần mùa vụ Seasonal và Trend.

Về cách triển khai hồi quy đa biến cho các biến độc lập là biến định tính, hay dummy (biến giả) các bạn có thể xem ở các tài liệu khác, BigDataUni không thể trình bày chi tiết phương pháp mà đi thẳng vào ví dụ.

Chúng ta có 4 quý, tức sẽ có 3 biến giả được tạo Q1, Q2, Q3 và dữ liệu có xu hướng biến động tăng hay giảm qua các mốc thời gian t, nên có thêm biến t (trường hợp dữ liệu không có xu hướng thì chúng ta không cần thêm biến t)

- Nếu mốc thời gian ti thuộc quý thứ 1 thì giá trị tại biến dummy Q1 = 1, hoặc bằng 0

- Nếu mốc thời gian ti thuộc quý thứ 1 thì giá trị tại biến dummy Q2 = 1, hoặc bằng 0

- Nếu mốc thời gian ti thuộc quý thứ 1 thì giá trị tại biến dummy Q3 = 1, hoặc bằng 0

- Q1, Q2, Q3 đều bằng 0 thì chắc chắn Q4 = 1 nên chúng ta không cần xét thêm Q4 trong phương trình.

Phương trình tổng quát

Lưu ý do cho rằng dữ liệu chứa cả yếu tổ mùa vụ S, và xu hướng T nên chúng ta không sử dụng dữ liệu đã phân tách ở trên mà sử dụng dữ liệu doanh thu gốc, dưới đây là bảng dữ liệu

Chúng ta sử dụng phần mềm excel, hay các phần mềm thống kê khác để tìm nhanh phương trình.

Kết quả thu được

Y = 6693.27 – 378.45*Q1 – 16.2*Q2 + 255.4*Q3 – 22.8*t

Giả sử chúng ta dự báo doanh thu cho Q4 – 2020, t = 52, Q1 = Q2 = Q3 = 0

Y52 = 6693.27 – 22.8*52 = 5507.67 (triệu USD)

Q1 – 2021: Y53 = 6693.27 – 378.45*(1) – 22.8*53 = 5106.42 (triệu USD)

Ngoài quý, chúng ta có thể làm tương tự cho tháng, vậy cần k – 1 = 12 – 1 = 11 biến dummy.

- Xác định biến động chu kỳ và biến động ngẫu nhiên

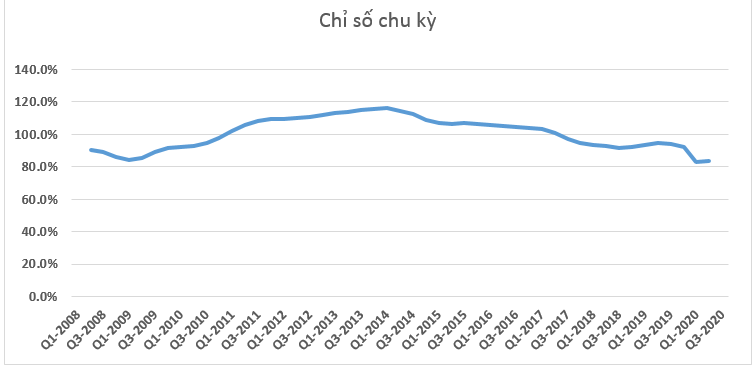

Như đã nói ở trên chúng ta rất khó nhận thấy biến động chu kỳ tuy nhiên thông qua chỉ số chu kỳ cũng hiểu được phần nào.

Sau khi chúng ta loại bỏ yếu tố thời vụ: Y/S = CTI. Chúng ta có CTI

Sau khi có phương trình đường xu hướng, các bạn tìm doanh thu ước tính từ phương trình với t tương ứng ví dụ

Q1-2008 có doanh thu ước tích từ đường xu hướng: T1 = 6652.2 – 22.592*1 = 6630

Như vậy để tìm CI chúng ta chia tiếp CTI/ T. Sau cùng để loại bỏ I – là yếu tố ngẫu nhiên, bất thường, chúng ta sử dụng tiếp Moving average cho CI sử dụng mức độ 3 do chúng ta xét cả khoảng thời gian qua các năm không tính theo quý nên không cần mức độ 4. Kết quả các bước dưới bảng sau:

Từ cột MA – 3 points Ic, tức là chỉ số Ic, chỉ số chu kỳ, chúng ta vẽ được đồ thị dưới đây:

Dựa trên hình chúng ta không thể xác định được biến động chu kỳ qua các năm, tức không có một quy luật rõ ràng, cần thu thập thêm dữ liệu để phân tích.

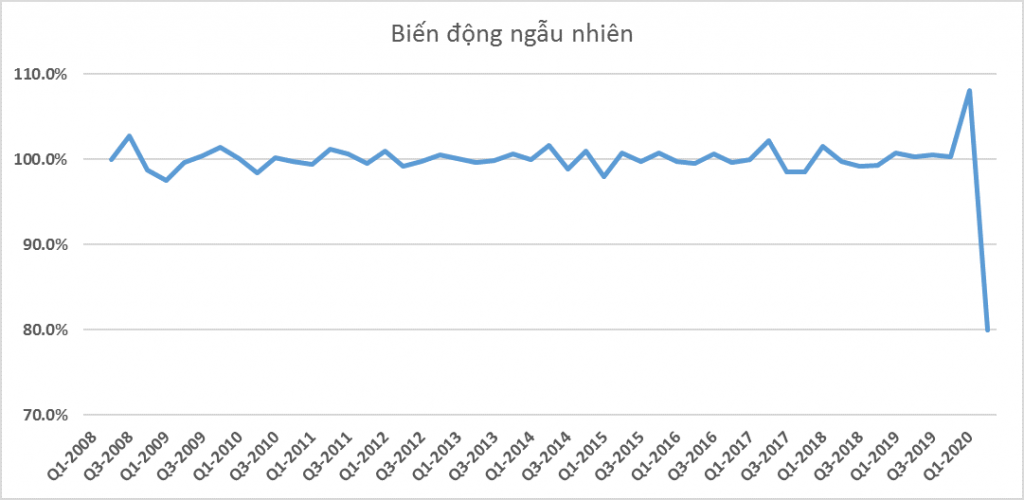

Tiếp tục xác định biến động ngẫu nhiên bằng cách lấy Y chia cho chỉ số thời vụ IS, doanh thu đường xu hường, và chỉ số chu kỳ IC

Y = T.S.C.I => I = Y/T.S.C = Y/T.IS.IC

Chúng ta xác định được các chỉ số ngẫu nhiên (I) tại cột I, thể hiện trên biểu đồ

Các biến động ngẫu nhiên không tác động quá mạnh lên doanh thu, tuy nhiên từ quý 4/2019 đến quý 1/2020 có tác động rất mạnh lên doanh thu của Mc.Donald. Nếu các bạn xem lại các đồ thị ban đầu sẽ không thấy rõ điểm bất thường này nhưng khi phân tích yếu tố ngẫu nhiên thì thấy cụ thể hơn.

Có lẽ không cần giải thích các bạn cũng biết từ đầu năm đến thời điểm hiện tại là cuối năm, tình hình dịch bệnh Covid-19 vẫn chưa thể kiểm soát hoàn toàn, khiến doanh thu quý 1 và quý 2 năm nay của McDonald’s giảm thấp nhất trong lịch sử 12 năm, thực ra là 15 năm nếu xét từ năm 2005.

Covid-19 là yếu tố ngẫu nhiên mà chắc chắn 100% các lãnh đạo tại Mc.Donald’s không thể dự báo được từ năm 2019. Tuy có số lượng cửa hàng trên toàn cầu là rất lớn nhưng hầu hết các nước thực hiện cách ly xã hội và nhu cầu tiêu dùng của khách hàng giảm do thắt lưng buộc bụng, cũng như chính Mc.Donald’s có lẽ đã cắt giảm chi phí hoạt động, đóng bớt các cửa hàng, và hạn chế tối đa mở rộng kinh doanh. Tất cả dẫn đến việc doanh thu giảm.

Kết luận sau cùng

Qua các kết quả phân tích chúng ta thấy được từ năm 2008 đến 2020, doanh thu của McDonald’s nhìn chung giảm dần nhưng không quá mạnh. Doanh thu tăng từ 2008 đến 2014 và giảm từ 2014 trở đi. Nguyên nhân có thể là do sự gia tăng đối thủ cạnh tranh giá rẻ hơn, sự nhận thức của người tiêu dùng về thực phẩm tốt cho sức khỏe, nhu cầu tăng cao của người tiêu dùng, công nghệ phát triển tạo cơ hội cho người tiêu dùng tiếp cận đa dạng nhiều loại thức ăn, đồ uống khác nên Mc.Donald’s không còn ở vị trí dẫn đầu trong tâm trí họ.

Doanh thu cao nhất của Mc.Donald’s là vào quý 3, và thấp nhất từ quý 4 đến quý 1 năm sau. Mc.Donald’s cho thấy sự thích ứng nhanh với các biến động và kiểm soát tốt các yếu tố ngẫu nhiên (trừ Covid-19) khi họ vẫn có thể đảm bảo doanh thu ở mức ổn định, không chênh lệch quá nhiều qua các năm mặc dù có dấu hiệu đi xuống dần, tốc độ giảm doanh thu chỉ ở mức nhỏ, không mạnh, mỗi quý giảm trung bình 22.5 triệu USD nếu theo đường xu hướng.

Tuy nhiên, ở hiện tại, Mc.Donald’s vẫn là chuỗi fast-food có giá trị thương hiệu số 1 thế giới theo số liệu Statista. Doanh thu giảm do sự ra đời của các đối thủ cạnh tranh mới, hay sự tăng trưởng của các đối thủ lâu năm là yếu tố không thể kiểm soát và McDonald’s buộc phải chấp nhận.

dự báo doanh thu quý 4/2020 của McDonald’s tăng lên 5.46 tỷ, kết quả dự báo sử dụng đường xu hướng kết hợp điều chỉnh theo yếu tố thời vụ. Tuy nhiên do tình hình Covid-19 hiện nay nên kết quả dự báo có thể sẽ không chính xác, thậm chí là sai lệch rất nhiều.

Ví dụ tương tự dự báo cho quý 1 2020 = 6652.2 – 22.592*49 = 5545.19 tức 5.5 tỷ USD mà doanh thu thực tế là 4.714 tỷ USD tức giảm 800 triệu USD. Việc giảm là do chúng ta chưa đưa yếu tố thời vụ, yếu tố chu kỳ, và ngẫu nhiên vào. Khi thêm vào: 5545.19*(0.95)*(0.9) = 4741 tức chênh lệch còn 27 triệu USD. Tuy nhiên chúng ta lại không thể dự báo được biến động ngẫu nhiên và biến động chu kỳ (không xác định được quy luật), nên khi chỉ dựa vào T và S: 5545.19*(0.95) = 5267.9 tức 5.27 tỷ USD. Chênh lệch vẫn khá lớn.

Chúng ta sẽ nói về phần đánh giá kết quả dự báo ở phần cuối bài viết.

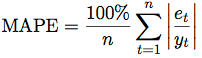

- Các cách đánh giá kết quả dự báo

Để đánh giá kết quả dự báo chúng ta áp dụng phương pháp dự báo, tìm ra kết quả dự báo cho các mốc thời gian rồi so sánh với dữ liệu thực tế nếu có

Sai số dự báo = et = Giá trị thực tế – Giá trị dự báo (với t là mốc thời gian thứ t)

Có 3 chỉ số quan trọng:

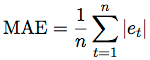

MAE = sai số tuyệt đối trung bình (Mean Absolute Error)

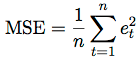

MSE = Sai số bình phương trung bình (Mean Squared Error)

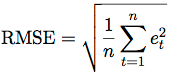

RMSE Root Mean Squared Error = (MSE)1/2

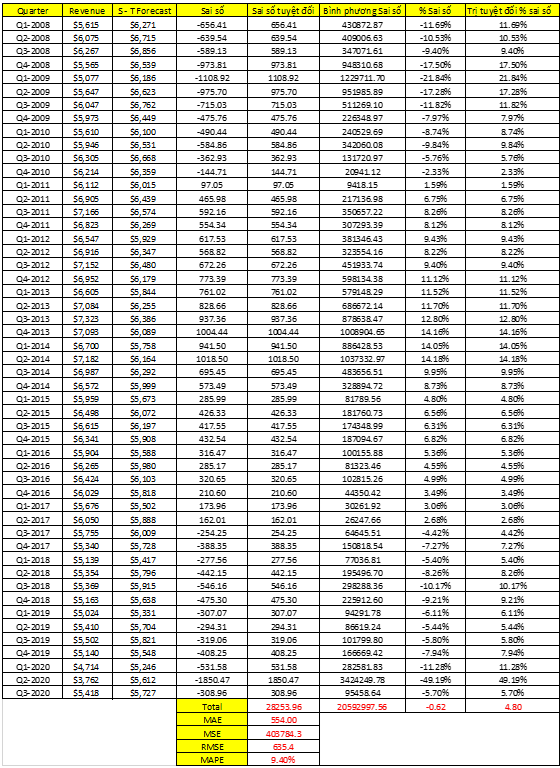

MAPE = sai số tương đối (%) trung bình (Mean Absolute Percent Error)

Kết quả các chỉ số càng nhỏ thì phương pháp dự báo áp dụng sẽ càng hiệu quả

Chúng ta quay lại với ví dụ Mc.Donald’s, sử dụng phương pháp dự báo hàm xu thế đơn giản có điều chỉnh theo chỉ số thời vụ, tức sử dụng kết quả phương trình đường xu hướng đơn giản * chỉ số thời vụ đã điều chỉnh

Tt = 6652.192 – 22.592t

IS Q1 = 0.95, IS Q2 = 1.02, IS Q3 = 1.04, IS Q4 = 1.00

Giả sử chúng ta kiểm tra kết quả dự báo từ 2008– 2020, t chạy từ 1 đến 51:

Ví dụ YQ1-2015 (F) = (6652.192 – 22.592*29)*(0.95) = 5697.17

Chưa có cơ sở để đánh giá liệu đây có phải là phương pháp dự báo phù hợp hay không, cũng không có benchmark nhất định. Ở bài viết sắp tới chúng tôi sẽ giới thiệu đến các bạn 2 phương pháp quan trọng khác trong dự báo là Exponential Smoothing và ARIMA, sau đó chúng ta sẽ so sánh trở lại với phương pháp Moving average + trend model vừa nói ở trên.

Tài liệu tham khảo

“Statistics for Business and Economics” của tác giả Paul Newbold, William L. Carlson, Betty M. Thorne

“The Practice of Statistics for Business and Economics” của tác giả David S. Moore và cộng sự

“PROBABILITY and STATISTICS for FINANCE” của tác giả Svetlozar (Zari) T. Rachev và cộng sự

“Statistics for Business and Economics” của các tác giả David R. Anderson, Dennis J. Sweeney, Thomas A. Williams và cộng sự

Về chúng tôi, công ty BigDataUni với chuyên môn và kinh nghiệm trong lĩnh vực khai thác dữ liệu sẵn sàng hỗ trợ các công ty đối tác trong việc xây dựng và quản lý hệ thống dữ liệu một cách hợp lý, tối ưu nhất để hỗ trợ cho việc phân tích, khai thác dữ liệu và đưa ra các giải pháp. Các dịch vụ của chúng tôi bao gồm “Tư vấn và xây dựng hệ thống dữ liệu”, “Khai thác dữ liệu dựa trên các mô hình thuật toán”, “Xây dựng các chiến lược phát triển thị trường, chiến lược cạnh tranh”.

English

English